El exceso o acumulación de residuos solidos constituye un foco central de contaminación y desestabilización del medio ambiente. Por esta razón el Congreso Nacional publicó recientemente la Ley General Sobre Gestión Integral y Coprocesamiento de Residuos Sólidos (225-20), que busca contribuir a darle un mejor uso a los residuos, a proteger el medioambiente, cuidar la salud de la población y disminuir la generación de gases de efecto invernadero.

Esta ley se aplica en el ámbito nacional a todas las actividades, procesos y operaciones que generen residuos, pero, ¿qué implicaciones impositivas tiene para las empresas?

Rol de las empresas

En la legislación se plantea el término de responsabilidad extendida, donde los industriales que son productores, importadores y comercializadores tendrán responsabilidad durante todo el ciclo de vida de sus productos. Esto significa que deben establecer sus planes post consumo, es decir, cómo serán reintroducidos en un modelo de economía circular.

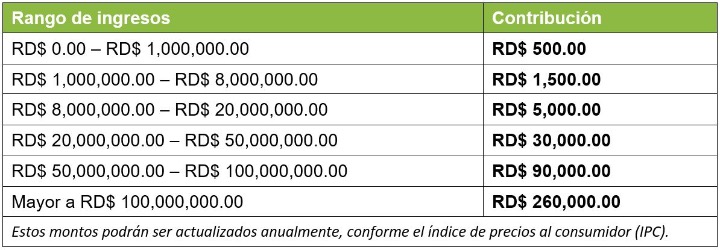

Con el objetivo de crear un fondo para la gestión integral de residuos, en el Artículo 36 de la Ley No. 225-20 se establece que “toda persona jurídica, institución pública o privada, sea que tengan operaciones o no, domiciliada en el territorio nacional deberá pagar una contribución especial obligatoria en base a sus ingresos, independientemente de que perciban o no beneficios” de acuerdo con la siguiente escala:

La contribución será liquidada anualmente por las personas jurídicas de naturaleza privada por la oficina virtual de la Dirección General de Impuestos Internos (DGII), juntamente con la declaración jurada anual correspondiente, del ejercicio fiscal anterior.

Las declaraciones que generarán dicha autorización son las siguientes:

- Declaración Jurada anual del Impuesto Sobre la Renta de Sociedades (IR-2)

- Declaración Jurada anual para Instituciones Sin Fines de Lucro (ISFL-01)

- Declaración Jurada de RST para Personas Jurídicas de Ingresos (RS2)

- Declaración Jurada de RST para Personas Jurídicas por método de Compras (RS3)

- Declaración Jurada de RST para Personas Jurídicas Sector Agropecuario (RS4)

Las fechas límites para pagar esta contribución son:

Para los contribuyentes del IR2 e ISFL será igual a la fecha límite de pago de estos impuestos que es a más tardar 120 días después de su fecha de cierre.

Para los contribuyentes del RST será igual a la fecha límite de pago de la primera cuota según aplique:

- Personas jurídicas acogidas al RST por Compras y las de RST por Ingresos a más tardar el último día laborable de marzo.

- Contribuyentes del sector agropecuario: a más tardar en la fecha límite de su presentación de declaración jurada.

Importante: Vencidos los plazos para el pago del impuesto, seran aplicados los recargos e intereses establecidos en el código tributario.

Base Legal: Ley General Sobre Gestión Integral y Coprocesamiento de Residuos Sólidos (Ley 225-20) y Código Tributario (Ley 11-92).

Implicaciones impositivas de la Ley 225-20 sobre residuos sólidos